马化腾、张一鸣的“历史转折”:一个新物种正在崛起 | 创新集

「创新集」是创业邦推出的“大企业创新”领域栏目,通过解读知名大企业创新的实践案例,全方位展现大企业创新的现状、趋势和方法论,助力大企业搭建健康的创新生态体系,快速实现数字化创新转型。

未来10年,CVC群体将怎样引领创新?在创新、创业生态中有何地位和作用?行业发展趋势如何?

企业创投联盟在进行了第一期的深度解读后(恒大、碧桂园等超千亿市值的巨头们怎样玩转跨界?),将继续进行第二期解读。

文丨高崇原

字节跳动是走在全球化前列的互联网公司之一,其国际化局面的打开,要追溯到一笔战略投资。

2017年11月,张一鸣操盘的字节跳动对当时全球最大的音乐短视频平台Musical.ly投资10亿美元并实现全资控股。在几个月后,字节跳动将Musical.ly整合到抖音海外版TikTok中,合并后壮大的TikTok在短短三个月内便快速获得3000万新增用户。

据SensorTower的统计数据显示,今年一季度,TikTok下载量达到了3.15亿次,创下全球App单季下载的新纪录。在对垒全球社交巨头的战役中,TikTok已成为字节跳动的海外市场攻城利器。

腾讯是全球科技公司中最活跃的投资者之一。由市场公开资料统计,2019年腾讯投资了125家企业,而纯财务投资机构红杉资本中国基金的投资数量是96家。

2011年是腾讯的转折点,腾讯保持了五年互联网市值第一的战绩被百度超越;腾讯在“3Q大战”中赢得了战争却输了舆论;有中国Facebook之称的人人网赴纽交所上市。腾讯在那时深感危机。

彼时的马化腾“开始怀疑自己的产品信仰”。腾讯随后进入了为期半年的战略转型筹备期,开了十场专家座谈来诊断腾讯。在其中一次讨论中,马化腾及与会的16名高管定下腾讯的两个核心能力:“资本”与“流量”。

对腾讯而言,流量是基石,资本是手段。把流量牢牢握在自己手里,将其他不擅长的事交给伙伴去做。通过资本手段与伙伴进行利益捆绑,既可以实现开放的目的,同时也可以让腾讯庞大的流量资源获得释放。

“资本”成为此后腾讯开放创新的核心战略之一。

发展到目前,腾讯投资已成为腾讯的探路者和先锋队,去提前建立前沿领域的认知,向新兴领域扩张,寻找有潜力的市场颠覆者,探索未来更多的可能性。

腾讯投资就是典型的企业风险投资。企业风险投资机构帮助大企业实现开放创新的同时,也成就了自己。

企业创投联盟总结过去20年国内和国外CVC行业的发展历程,预判出中国CVC行业在未来10年发展的5大发展趋势:

中国CVC的数量将保持持续增长

首先,传统企业向新经济转型是未来经济发展大趋势。CVC是符合这一趋势的最佳工具之一。

CVC能帮助传统企业探索转型创新,能帮助传统企业抓住新兴产业发展的红利,能适用于各产业。越来越多的大企业将逐渐意识到CVC的价值,开始设立相应的CVC。

2019年, 美国CVC的投资总金额已经超过了VC的投资总额。目前, 中国CVC的投资总金额只占VC投资总额的20%左右。中国CVC行业未来还有很大的成长空间。

其次,CVC更适合目前以科技创新驱动的商业环境。

移动互联网红利渐衰,未来的智能互联网红利将至未至,在这中间的空档期,以ABCD(AI、Blockchain、Cloud、Data)为代表的新基建正在铺设。同时新能源汽车、生物医药等未来支柱产业多为强科技含量产业。科技创新正成为创投与创业圈主旋律。

红杉资本沈南鹏认为,"最好的创业投资人应是懂产业的投资人 ",“产业细分越来越重要,每个细分领域中的投资人必须成为这个行业中的专家,如果没有产业背景,没有办法对产业有全面的布局和观点,这样的投资人没办法真正帮助创业者”。

红杉资本全球执行合伙人、红杉资本中国基金创始及执行合伙人沈南鹏

Douglas W. Jamison在《科技创投启示录》一书中曾提到,“在新兴科技投资模式下,需要至少5至10 年的周期,5000万至1亿美元甚至更多的投资。在技术的价值分辨、大规模应用可能性,以及市场匹配度判断等方面,对投资机构的风险承受、基金配置上都有非常高要求。

例如,5G产业正处兴起阶段,产业链中有大量的中小科技型企业,其产品创新具有研发周期长、投资规模大及专业性高的特点。这样产业特点要求投资的资本必须是高风险偏好,能够进行复杂的产业链战略协同。

互联网和移动互联网时代,VC更加喜欢投资“轻资产”、以模式创新为主的创业项目。而CVC一般风险承受能力相对较高,产业能力更强,能够依托大企业的资源进行产业链整合,因而对以芯片等“硬科技”、高科技产业更具适配性。

再次,CVC更符合国家政策方向与经济发展规律。

2018年资管新规引发了资本寒冬的“严寒期”,很多中小VC面临生存窘境,但CVC的资金可以来源于大企业的持续性造血,充足的子弹使其能在逆势中扩张。

在可预见的将来,企业部门的杠杆率仍旧高于政府部门和居民部门,去杠杆、防风险、脱虚向实、将成为未来政策及监管新常态。

多数CVC的资金来源于实体经济,投向实体经济。而且股权这种直接投融资方式,符合未来经济金融的发展规律。

大企业与政府引导基金之间的合作将越来越多

政府产业基金有足够大的体量。据母基金研究中心数据显示,中国母基金管理总规模2.35万亿元,其中政府引导基金占比为78%。

大企业有足够的意愿与政府合作:大企业可落户到当地并得到政府配套支持,与政府联合进行产业集群建设,并可通过产业基金与产业链上下游企业进行股权绑定。

比较典型的案例是小米已将第二总部落户武汉光谷,作为未来小米在AIoT领域的超大研发中心。通过跟当地政府引导基金合作的形式,小米可快速获取绑定相关资源,形成了“大企业+科创企业+地方政府”集团作战模式。

一般来说,政府有足够意愿与大企业合作:通过推动大企业落户,吸引其上下游全产业链落地,以发挥产业集群效应。如小米与湖北省长江经济带产业基金的战略合作,共同发起设立小米长江产业基金,支持小米及小米生态链企业发展的同时,促进湖北省战略性新兴产业发展和传统产业改造升级。

还有京东方与长江产业基金、地方投资平台成立的母基金,投资京东方在湖北落地10.5代线项目的同时,带动康宁等上下游产业链项目落地湖北。

长江产业基金还联合TCL,通过基金支持TCL收购三星持有华星光电股份,支持TCL在武汉建设华星光电半导体显示项目。

湖北作为中部崛起的重要战略要地,正从汽车、钢铁、纺织等传统产业升级为“芯屏端网”、“现代汽车产业走廊”等产业集群。截至2019年9月底,返投湖北的项目中,新一代信息技术占比60%,新能源汽车及配套占比13%,航空航天占比10%。

产业基金成为地方产业升级的重要抓手。

大企业与国内地方政府整合各自优势,通过CVC产业基金的方式促进各自发展,有望在未来成为最具生命力的双赢发展模式。

CVC与地方政府的合作,有可能成为中国CVC行业和国外CVC行业发展的最大不同。

CVC将向更加专业化和精益化发展

首先,CVC的定位和投资策略将更加明晰与精益化。

只有定位更加清楚, CVC才能够发挥更大的价值。

例如,阿里投资部曾经也会投资很多早期的、风险性高、和阿里巴巴主业协同性低的项目。而现在,阿里在投资策略上更贴近业务,过去投的项目如果战略协同不大,以后会慢慢退出。

其次,成熟的CVC将分化出多个CVC投资平台,分别覆盖早期、成长期、成熟期等各个阶段初创项目。

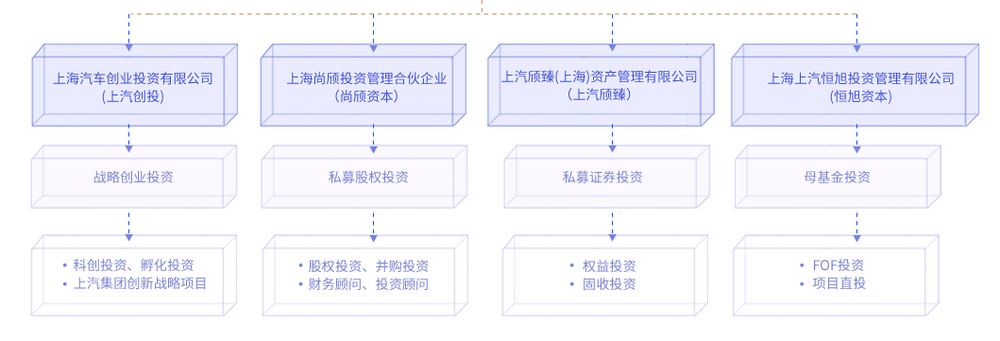

随着CVC的资产管理规模逐步增大,以及战略思考的逐步清晰,将可能分化出多个CVC投资平台,向专业化、精益化分工迈进。各个主体之间采用不同的投资方式,他们各有分工,且战略协同。

如上汽投资形成上汽创投、尚颀资本、上汽颀臻、恒旭资本四个投资平台,分别负责战略投资、私募股权投资、私募证券投资、母基金投资等不同业务类型。

图片来源:上汽投资官网

母基金将成为众多国内大企业初次尝试CVC的主要方式

以前, 国内大企业往往喜欢一开始就自己做GP,直接投资创业项目。但是这种投资方式,CVC的投资策略可能不够清楚,投资团队可能并不很专业, 所以从投资结果上看,不管是财务还是战略回报都不够好。

而国外CVC 往往先做LP(母基金), 然后在熟悉了风险投资圈的运作规则,搭建起一个成熟的投资团队后,进行直接投资(自己做GP)。这样分步骤的、从LP到GP的过程,有效地提升了CVC团队在投资方面的学习效率,降低了投资风险。

母基金这种投资方式,有着起步门槛低、可分散化投资以降低风险、可快速融入VC圈进行学习等优势。随着越来越多的大企业采用CVC方式盘活企业存量资产,这种方式在未来或将成为一种趋势。当然,在众多尝试做LP的CVC中,将有一部分CVC逐渐脱颖而出,跳过做LP的阶段,走向直接投资创业项目的阶段。

CVC与VC的合作将更加广泛,边界将逐步融合

投资圈是一个生态体系,所有的物种有竞争关系,更有很强的依存关系。

DCM中国董事合伙人曾振宇认为“CVC与VC的合作远远大于竞争,因为两者看待问题的角度、诉求、轮次等各有不同,天然就会形成一定程度的区别”。

从市场观察中企业创投联盟也发现,CVC与VC的风格越来越接近,偏向于在战略目的和财务目的上平衡,VC越来越倾向于做产业投资,两者的边界越来越淡化。

在最好的年代里,CVC在市场实践中,快速演进。

大企业在穿越发展周期、经济周期的创新活动中,CVC作为大象起舞的伴奏曲。

未来,一个日渐具有活力的创新、创业、创投生态版图,CVC或站C位。

参考资料:

1. 穿越资本周期,百舸争流 | 2019 中国最活跃CVC榜单发布, 创业邦研究中心

2. “LP化”生存!中国CVC战略大棋局,母基金周刊

3. 长江产业基金:引金融活水 带动万亿规模资金发展升级湖北产业,证券时报

4. 雷军湖北发大招 小米与长江基金达成120亿基金合作, 雷帝网

5. 恒大、碧桂园等超千亿市值的巨头们怎样玩转跨界?企业创投联盟

免责声明

凡本网注明“来源:XXX(非中国财经资讯网)”的内容,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

如有侵权等问题,请及时联系本网,本网将在第一时间删除:gkjnet@qq.com

热门资讯

- 财经

- |

- 新闻

- |

- 资讯